我们为什么需要定投?

因为市场是不确定的。

定投为什么需要时间?

因为积累本金是需要时间的。

但凡投资,最应该关注的是收益率。而笔者认为,定投其实不应该过于关注收益率。那定投应该关注什么?

第一,长期要关注绝对收益金额,而不是收益率。

为什么?

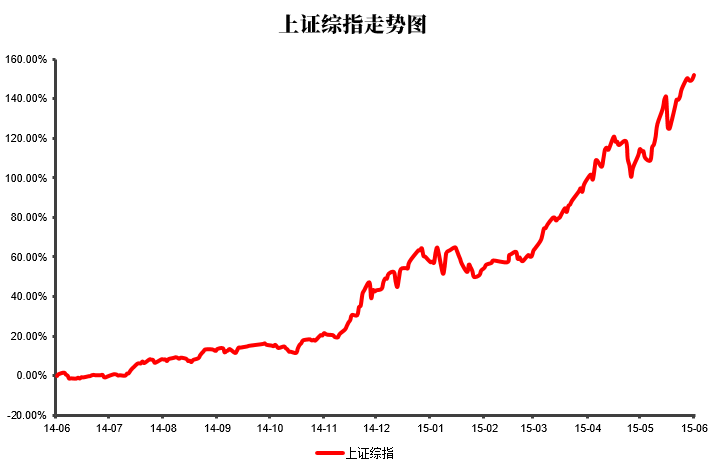

以2014.6.12-2015.6.12为例,一年期间指数一路上扬,这应该是投资人最喜欢的市场,那定投的实际收益有多少呢?

假使同期每月定投1000元沪深300指数,一年投入本金13000元,投资收益率73.18%,单看收益率应该很不错。但收益总金额只有9514元,这笔收益并不能对我们的财务状况和生活水平有较大的改善。

这主要是我们的定投周期还比较短,还没有积累足够多的本金,这时候再高的收益率对我们的投资体验来说都会大打折扣。想要积累足够多的本金,除了我们通过劳动创造更多收入之外,还可以用时间来增厚本金,用3年、5年或者更长的时间去积累。

数据解读:

定投周期:2014.6.12-2015.6.12,开始日为首次扣款日,共扣款13次,每个月以当月第一个交易日进行定投申购10000元对应的指数份额,不计入交易费率等。

由于我国指数编制的时间段有限,以上时间段仅供参考。该数据测算依赖多种假设仅供参考,不作为投资建议。

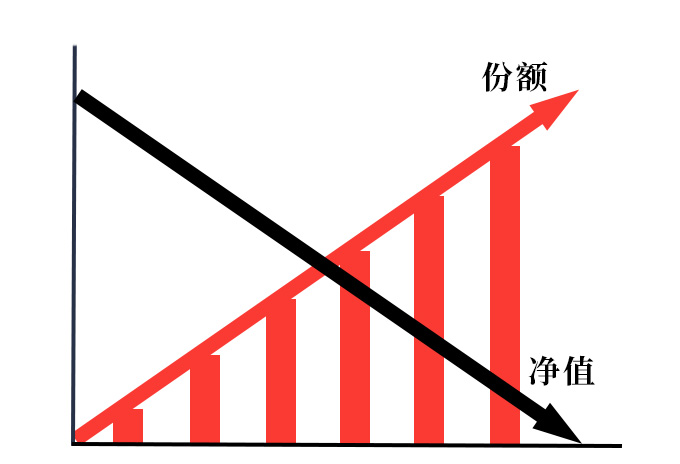

第二,短期要关注购买的份额,而不是收益率。

盈利=市值-本金,本金可积累,市值不确定。

市值=份额*净值,份额可锁定,净值不确定。

份额=定投金额/净值,定投金额确定,净值不确定。

可以看到,对于我们未来的投资收益体验来看,基金净值始终是一个不确定的变量,而我们也无法预测未来的净值到底是怎么样的。

所以,定投开始我们应该期待净值一路走低,以便买到更多锁定的份额。份额就相当于我们手里的本金,而这这个份额本金会随着基金净值的变化而变化,如果我们手里的份额本金越多,那么净值只要涨一点,我们的绝对收益也会很多。这也就是第一点中我们讨论的原理。

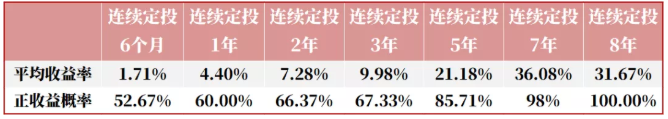

第三,投资首先应该关注盈利的概率,而不是收益率。

投资,首先想要赚到钱,然后才应该想可以赚多少。

因为市场有太多的不确定性,所以我们才会选择定投。通过基金定投,我们会发现随着定投时间的拉长,我们获得正收益的概率也在不断增加。

中证偏股型基金指数定投回测数据

数据解读:

模拟参考指数:中证偏股型基金指数(930950)

时间区间:2008年1月至2019年5月,每个月以当月第一个交易日进行定投申购10000元对应的指数份额,不计入交易费率等。

由于我国指数编制的时间段有限,以上时间段仅供参考。该数据测算依赖多种假设仅供参考,不作为投资建议。

而从对指数的历史回顾来看,市场无外乎三种走势:上涨、震荡、下跌。我们上周就对各类市场走势进行了数据回测分析(点击阅读:现在开始基金定投,未来长期可能会怎样?)

结果我们看到:

如果短期有上涨空间,定投的收益率都是大幅弱于单笔投资的,这主要是因为市场短期内快速上涨,导致定投款每次买到的份额越来越贵,持有单份额的成本不断增加。

如果震荡,定投可以帮助我们不断在低位摊薄每次够得份额的成本,并且在市场好转之后,有望迎来不错的收益。

如果下跌,那么定投可以发挥其更大的优势:这样可以一直摊薄投资成本,一旦遇到市场回暖,就可以立刻发挥作用。我们常说好的基金要越跌越买是为什么?可以再看看第一条和第二条。

投资不是赌博,能够赚钱的大概率很重要。而我们是恐怕不能确定接下来是牛市,因此尝试基金定投对我们普通投资者来说,可能会是一个更加稳妥的投资方式。

定投,首先需要足够长的时间,积累足够多的本金,不要关注短期收益率。

定投,是熊市赚份额,牛市赚市值。没有足够多的场内筹码,就不要期待牛市的来临,更不要关注短期收益率。

定投,初心是提高获胜概率,而不是提高收益率。

巴菲特说过,大多数人不愿意慢慢变富。价值投资需要时间,定投更需要时间。

我们永远猜不到市场的底部和顶部在哪里,给定投时间,也会永远给自己手里留有筹码,无论是份额还是现金。

<完>

本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资者投资于本公司基金时应认真阅读相关基金合同、招募说明书等文件并选择适合自身风险承受能力的投资品种进行投资。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成基金业绩表现的保证。本文观点仅代表原作者,不代表公司立场,仅供参考,不作为投资建议。基金投资有风险,请审慎选择。

- 2024-08-21认识偏差 应对偏差

- 2024-07-12经济增长与股市表现为何...

- 2024-02-21总是播种,常常期待,有...

- 2024-01-25此刻需要的是理性与信仰

- 2024-01-0420世纪美股10大牛市...